PRINCIPALES CONCLUSIONS

Malgré les efforts du législateur pour favoriser le libre choix de l’assurance emprunteur, ce marché évolue à l’encontre de son environnement réglementaire.

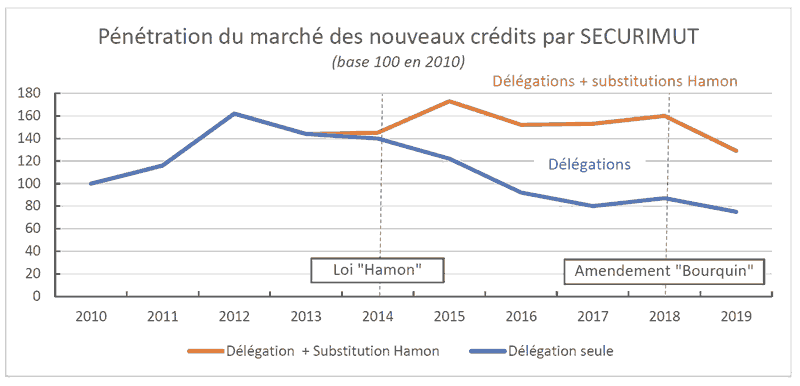

Évolution de la délégation d’assurance

Les délégations d’assurance et les substitutions Hamon relèvent globalement de la même intention du consommateur de choisir son assurance hors banque, ce qu’il parvient parfois à obtenir lors de la négociation de son prêt, ou a posteriori si la contrainte mise par la banque sur les conditions ou l’octroi du crédit sont trop fortes. Cette production doit être mise au regard des volumes de nouveaux crédits immobiliers du marché.

SECURIMUT a constaté qu’à chaque nouvelle loi visant à garantir la liberté de l’emprunteur de choisir son assurance, la délégation d’assurance est devenue plus laborieuse, ce que les substitutions Hamon sont à peine parvenues à compenser.

Le choix initial de l’assurance emprunteur ne s’exerce donc désormais que difficilement. La part de délégations d’assurance a baissé en 10 ans, et la loi Lagarde de 2010 est sans doute la moins appliquée de toutes.

Les courtiers en crédit en font la dure expérience, comme l’a souligné la récente alerte du 29 janvier 2020 de l’avocat de l’Association Professionnelle des Intermédiaires en Crédits (APIC) dans un courrier adressé au ministre de l’Economie.

Cette capacité à restreindre le choix des consommateurs au moment des crédits est suffisamment forte pour que, fin 2017, certaines banques décident d’augmenter significativement leurs tarifs d’assurance sur la durée effective des crédits (Caisse d’Epargne, Crédit Foncier de France, Banque Populaire, suivis de La Banque Postale en 2018), sans craindre d’effets « sanction » sur les délégations d’assurance.

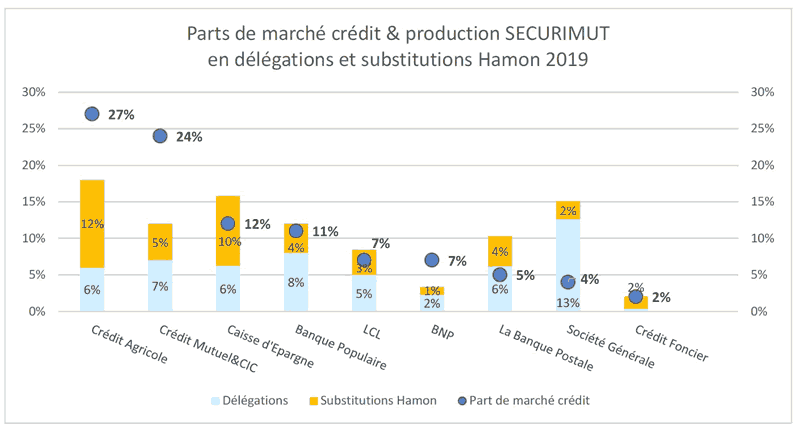

L’analyse par banque montre que certaines d’entre elles sont clairement sous-représentées dans les délégations de SECURIMUT, par rapport à leur part de marché sur les nouveaux crédits immobiliers.

Pour certains, cette fermeture donne lieu à un recours massif au dispositif Hamon pour déjouer le resserrement de la délégation, tandis que pour d’autres, le placement de leurs contrats alternatifs semble donner satisfaction aux emprunteurs quant au prix de l’assurance.

Pour autant, la loi Hamon ne corrige que partiellement les refus de délégation, certains emprunteurs n’étant pas informés des droits offerts par cette loi.

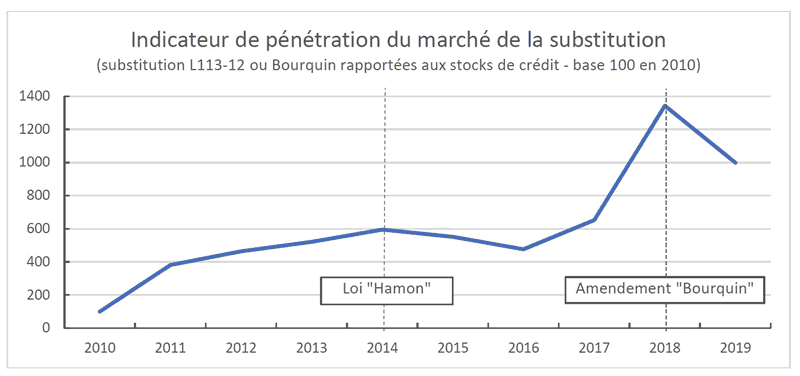

Évolution de la substitution d’assurance

La substitution en cours de prêt (au-delà de la 1ère année) doit être rapprochée des encours de crédit pour juger de son efficacité, c’est-à-dire au stock des 6 millions de crédits immobiliers détenus par les banques.

Depuis 2008, SECURIMUT opérait avec succès des changements d’assurance en cours de prêt, au titre de l’article L113-12 du code des assurances (résiliation annuelle) ou des dispositions des contrats bancaires. Ces substitutions d’assurance représentaient jusqu’à un tiers de la production de SECURIMUT avant la Loi Hamon.

Ces substitutions (Bourquin) se sont fortement réduites lors de la mise en place la loi Hamon en 2014. En effet, les banques ont utilisé le nouveau droit au changement d’assurance en première année des crédits comme une possibilité de l’interdire au-delà, alors qu’elles l’acceptaient auparavant.

Ces substitutions se sont ensuite redéveloppées avec la préparation de l’amendement Bourquin. Ainsi, SECURIMUT a enregistré une forte progression des signatures de contrats dans la 2ème partie de l’année 2017, en vue d’un changement d’assurance à effet 2018.

Courant 2018, ces substitutions « Bourquin » ont subi une nouvelle baisse liée aux pratiques bancaires, notamment fondée sur la contestation de la date d’échéance. En effet, les banques se sont mises à évoquer une date d’échéance à respecter, sans que celle-ci ne soit prévue contractuellement ni communiquée aux emprunteurs.

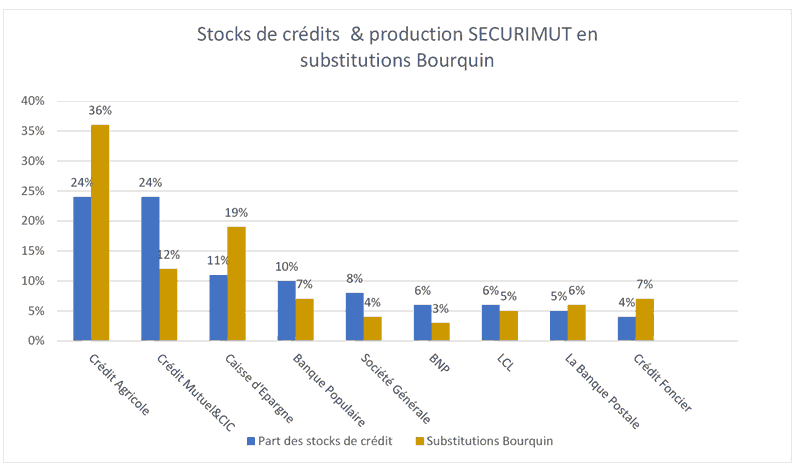

La sensibilité de chaque banque aux substitutions Bourquin découle essentiellement de la part des stocks de crédit de chacune d’elle, du coût historique de leur assurance et de leur capacité initiale à contraindre l’emprunteur à opter pour leur contrat bancaire.

Les pratiques bancaires

La gestion des demandes de substitutions : une législation peu respectée par les banques

SECURIMUT pratique depuis 2014 la substitution d’assurance emprunteur sous mandat de substitution pour le compte de l’emprunteur. À ce titre, elle gère la demande de substitution ainsi que la totalité des échanges avec la banque jusqu’à la mise en place effective du contrat.

Les démarches de substitution sont de plus en plus complexes, malgré la Loi Hamon et l’amendement Bourquin. Aujourd’hui, mener à bien une substitution nécessite de maîtriser parfaitement la législation afin de déjouer les manœuvres dilatoires des banques, ce qui reste globalement inaccessible à un consommateur isolé.

Les écueils suivants sont les plus courants et pénalisants :

Le faible respect des délais :

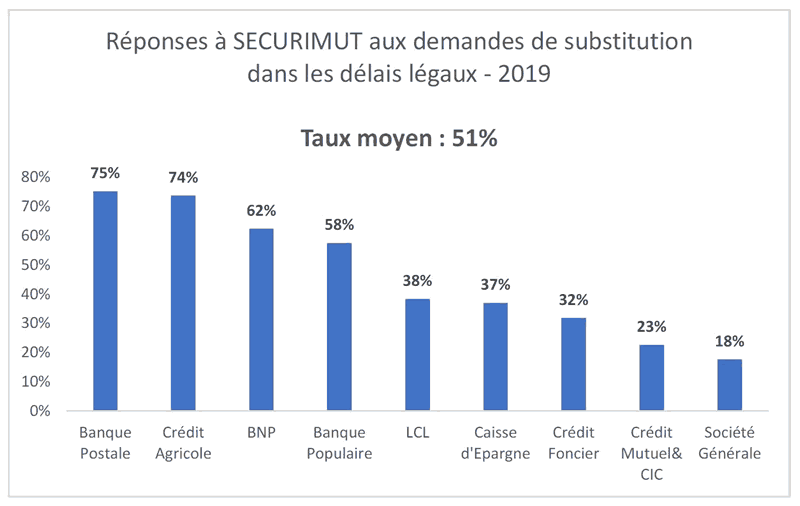

La moitié seulement des réponses bancaires arrive dans les délais légaux (10 jours ouvrés à compter de la réception de la demande), le quart allant jusqu’à 15 jours de retard et le dernier quart n’arrivant jamais ou avec plus d’un mois de délai.

Un tiers des demandes nécessite d’être relancé par SECURIMUT, faute de réponse dans les 20 jours, et la moitié d’entre elles requiert même plusieurs relances consécutives.

Le non-respect du mandat :

Ces délais de réponse hors cadre légal sont souvent le résultat du non-respect du mandat de mobilité donné par le client à SECURIMUT pour gérer la substitution de son assurance emprunteur.

La banque choisit alors délibérément d’aller à l’encontre du mandat, malgré la recommandation de l’ACPR du 26 juin 2017, et répond directement à l’emprunteur.

Des objections erronées en vue d’intimidation :

lorsqu’ils choisissent de s’adresser directement aux emprunteurs, les établissements prêteurs développent souvent des objections erronées, notamment concernant l’équivalence de garanties.

Les règles d’équivalence de garanties restent relativement complexes, et ni les conseillers bancaires, ni les emprunteurs, n’ont les compétences suffisantes pour juger de la pertinence de ces réponses « préfabriquées ».

Ces pratiques relèvent de méthodes d’intimidation et de dissuasion du client et privent dans les faits les emprunteurs de solutions alternatives pourtant pertinentes.

Des dérogations tarifaires discrétionnaires :

Cette pratique pourrait être parfaitement loyale si elle était faite dans les délais légaux et accompagnée d’une réponse objective à la demande de substitution initiale.

Malheureusement, elle n’intervient généralement qu’après des pratiques dilatoires et d’intimidation, visant à neutraliser la demande de changement des emprunteurs.

Des doubles prélèvements organisés :

Ces réponses partielles conduisent certaines banques à accepter la substitution sans préciser à quelle date, puis à mettre en place ladite substitution à une date différente de celle demandée par l’emprunteur.

Ceci revient à organiser son double prélèvement pendant plusieurs mois. Pour d’autres banques, ce mécanisme vise au report de la substitution d’une année, en créant des délais d’instruction de la demande pour esquiver la substitution à bonne date.

Des réponses partielles :

Les réponses des banques sont majoritairement partielles ce qui entrave et complexifie les démarches. À peine plus de 40% des demandes font l’objet d’une réponse unique et complète de la banque et 26% font l’objet de trois réponses successives ou plus pour obtenir un accord global.

En substitution Bourquin, la question de la date d’échéance fixée a posteriori par une règle émanant du CCSF à la date anniversaire de la signature de l’offre de prêt, reste maîtrisée uniquement par la banque. Le consommateur n’étant pas informé explicitement de cette date, les échanges occasionnés avec la banque sont souvent laborieux pour l’obtenir.

Une émission de l’avenant à l’offre de prêt souvent tardive :

Cette méthode provoque des situations de double prélèvement pour l’emprunteur, alors que l’accord de la banque sur la substitution a précédé ces prélèvements.

Une liberté de choix restreinte

La difficulté croissante d’une distribution d’assurance emprunteur « hors banque »

L’obstruction à la délégation d’assurance pénalise évidemment les acteurs alternatifs qui ont axé historiquement leur production sur ce moment de vente. Certes, on peut considérer que les banques sont poussées par ce jeu à réduire leurs tarifs par recours à des dérogations ou des contre offres défensives, mais pour autant, ce mécanisme évince les alternatifs et condamne à terme cette pression concurrentielle sur les banques.

Pour ce qui concerne les substitutions, les pratiques bancaires anti-concurrentielles freinent l’entrée de nouveaux opérateurs sur le marché, aux dépends des consommateurs et de leur liberté de choix. En effet, déjouer ces manœuvres exige une grande technicité, la mise en place de process complexes, et engendre des coûts de gestion importants.

L’activité de substitution d’assurance comporte des exigences de plus en plus fortes avec :

- Des systèmes d’information et des process sophistiqués pour suivre les demandes de substitution, sortir les banques de leur mutisme, enregistrer et qualifier leurs réponses, contester les qualifications erronées des garanties, solliciter les compléments de réponses nécessaires, exiger l’émission des avenants, déjouer les doubles prélèvements, surveiller la cessation des prélèvements et mettre en évidence ces dysfonctionnements du marché…

- Des emprunteurs qui renoncent parfois à leurs démarches : un sur six en substitution Hamon et un sur cinq en substitution Bourquin, malgré le mandat confié à SECURIMUT pour gérer les démarches de substitution.

Ainsi, les opérateurs capables de gérer le changement d’assurance pour le compte des emprunteurs sont rares et la complexité des démarches rend la substitution inabordable pour un emprunteur qui se retrouve seul face à sa banque.

Pour résumer

En 10 ans et malgré trois lois successives, SECURIMUT considère que la libre concurrence sur le marché de l’assurance emprunteur reste précaire et que le marché est encore fortement monopolisé par la distribution bancaire. Ainsi, plus les lois se sont accumulées, plus les banques ont fait preuve d’imagination pour conserver la manne que représente pour elles l’assurance emprunteur.

Aujourd’hui, la Loi Lagarde fête ses dix ans et force est de constater que la délégation d’assurance emprunteur s’est restreinte, les banques n’hésitant pas à mettre la pression sur l’emprunteur, ou le courtier en crédit, pour faire accepter l’assurance bancaire au moment du crédit.

La substitution d’assurance (Hamon ou Bourquin) se complexifie également par rapport à ce que SECURIMUT a connu avant 2014 (substitution annuelle L113-12), et l’exercice de ce droit est inaccessible à un emprunteur seul face à sa banque.

Or, les acteurs menant les opérations de substitution de bout en bout pour les emprunteurs sont encore rares. De l’expérience de SECURIMUT, spécialisée dans l’organisation de ces substitutions, les démarches restent longues et complexes, avec des stratégies d’esquives bancaires mouvantes, qui engendrent des coûts importants.

Aussi, malgré une règlementation particulièrement dense et avancée sur la reconnaissance du droit des emprunteurs de choisir leur assurance emprunteur avant ou pendant leur prêt, SECURIMUT regrette que l’application de ces textes par les prêteurs reste largement insuffisante.

Ces difficultés privent les emprunteurs des droits que le législateur a voulu leur accorder et freine l’avancée du marché vers des produits d’assurance présentant un meilleur rapport qualité/prix de façon durable.